Comprendre le LMNP (location en meublé non professionnelle)

Une solution juridiquement et fiscalement intéressante pour faire de l'immobilier locatif.

La location en meublé non professionnelle (LMNP) est un dispositif fiscal permettant de se constituer un patrimoine immobilier dans des conditions avantageuses. A l'entrée, vous pouvez amortir la totalité du bien ou prétendre à une réduction d'impôt. Ensuite, vous bénéficiez d'une imposition douce sur ses recettes locatives. Vous devez fournir un logement clés en main, les locataires s'y installant avec leurs seuls effets personnels. Un bail écrit d'un an, ramené à neuf mois pour un étudiant, doit être signé quand le logement constitue la résidence principale du locataire. Il est prorogeable par tacite reconduction. Le bailleur désirant y mettre fin avant le terme doit respecter un préavis de trois mois et justifier sa décision. .

Le capital est-il garanti ?

Votre capital n'est pas garanti. Vous n'êtes pas à l'abri d'une baisse des prix..

L'argent est-il disponible ?

Oui, car vous avez la possibilité de revendre le bien. Encore faut-il trouver un acheteur au prix désiré.

Combien ça rapporte ?

Annuellement, vous pouvez espérer un rendement locatif d'environ 4% net. Vous pouvez aussi tabler sur un espoir de plus-value à la revente, si vous êtes prêt à conserver votre bien sur le long terme.

Quelle est la règle fiscale ?

Vos loyers sont imposés selon le régime des bénéfices industriels et commerciaux. Les recettes imposables sont effacées les premières années grâce à la déduction des charges. Second avantage : l'amortissement annuel de votre bien pour chacun des éléments le composant. Le déficit pouvant en résulter est imputable uniquement sur les bénéfices de même nature réalisés au cours de la même année et des dix années suivantes. Passé la période de déficit, vous avez le choix entre deux régimes pour la taxation de vos recettes locatives, si elles ne dépassent pas 32.600 euros. Avec le "microentreprise", vous bénéficiez d'un abattement forfaitaire de 50% couvrant forfaitairement les charges. Vous êtes donc taxé sur seulement 50% des loyers. Avec le régime du "réel simplifié", vous imputez les charges pour leur montant exact. Au-delà de 32.600 euros, le régime réel simplifié s'impose.

La plus-value immobilière, elle, est imposable au taux de 19%, plus 15,5% de prélèvements sociaux depuis le 1er juillet. Elle est exonérée au bout de quinze ans..

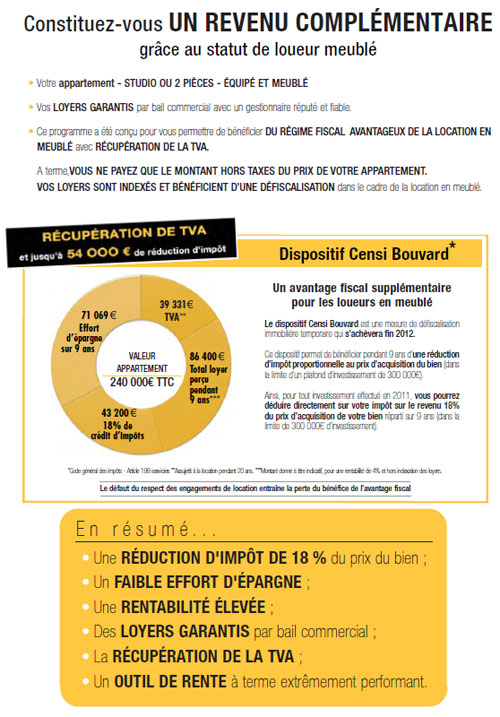

L'avantage fiscal Bouvard-Censi

L'acquisition de certains logements meublés (résidences pour étudiants ou pour personnes âgées ou handicapées et résidences de tourisme classées) ouvre droit à une réduction d'impôt calquée sur le Scellier. Elle est de 11% du prix du bien, retenu dans une limite de 300.000 euros, résultant d'un engagement pris par le contribuable avant le 31 décembre 2012. Cette réduction d'impôt, nommée Bouvard-Censi, est répartie sur neuf ans. En contrepartie, l'amortissement du bien au titre de la déclaration des bénéfices industriels et commerciaux déclarés au réel est limité à la seule fraction du prix ne donnant pas droit à réduction d'impôt. Ainsi, pour un bien de 350.000 euros, la base d'amortissement sera limitée à 50.000 euros.